随着新冠肺炎疫情在200多个国家和地区逐渐蔓延,100多个国家和地区开始要求居民居家隔离。全民“宅家”,中国电子商务和移动支付的优势在抗疫期间得以体现,而这也得益于全球领先的移动支付安全体系。

一、国内外移动支付巨头的资损率对比显著

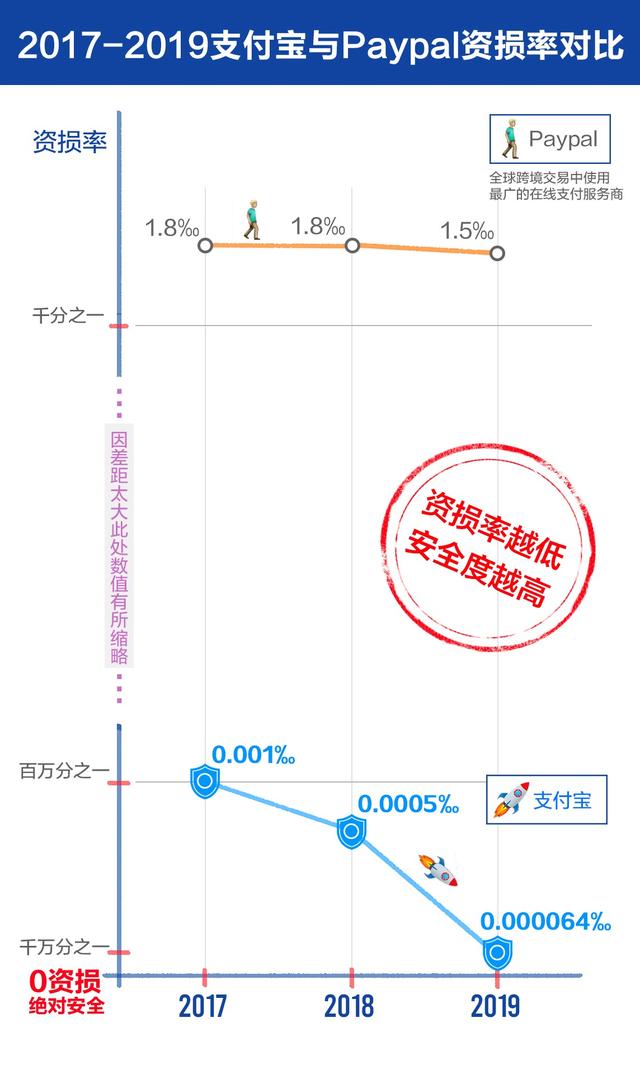

资损率是指平台一定时期产生的用户资金损失额与总交易额的占比。在支付行业内,盗刷资产损失率普遍被用来分析判断平台资损对资产营运状况的直接影响,也是反映平台资金安全的重要指标。根据公开资料整理,国内外移动支付巨头的资损率对比显著:Paypal是全球跨境交易中使用最广泛的在线支付服务商,其2019年资损率为1.5‰;而支付宝资损率仅为0.000064‰,领先Paypal2.3万倍。

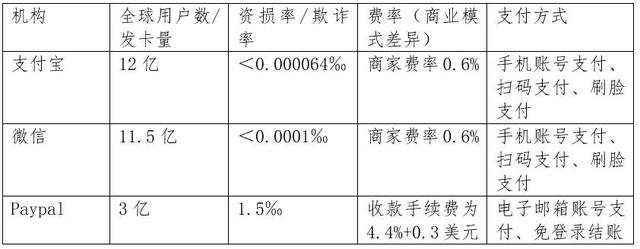

各头部支付机构概况

中国领先的移动支付企业之所以能保障支付安全,主要有三点因素:

1.全球领先的安全和风控体系;

2.极其丰富的交易场景;

3.完善的支付基础设施。

二、全力打造业界领先的安全和风控体系

之所以能将资损率控制在全球最低,并且逐年呈数量级下降。首先是由于中国头部移动支付企业采取了领先的安全和风控技术。

2017-2019支付宝与Paypal资损率数据对比

这主要体现在以下五个方面:

一是实现了数据保护及安全传输。无论数据是在外部还是内部,都对数据进行有效的保护,利用签名、摘要和加密等方式,同时对链路进行技术升级,让处理过的数据走在安全的加密通道上。

二是实现了对交互来源的识别。通过对交互方的来源进行有效识别和判断,尽可能的拦截不被识别的访问者。同时,对系统内部的服务接口也进行有效的权限管理,避免内部服务接口的混乱使用。

三是应用风控模型对风险进行全流程控制。利用内外部数据沉淀,搭建多种风控模型,形成多维度的数据指标,再通过规则来过滤高风险的交易和商户行为。

四是在风控系统中引入了人工智能。通过数据分析、数据挖掘进行机器学习,自动更新完善风险防控策略,利用智能算法推荐最优身份验证策略,以实现身份验证方式的精准推送,帮助风险控制从“千人一面”向“千人千面”的转换,让每个人都能有自己的贴身保镖。

五是运用了生物识别等领先安全技术。如果风控系统识别到账号可能被盗用,会根据情况需要操作者进行人脸识别校验。这样即便密码泄露或手机丢失,也有可能识别风险,终止交易。

通过上述领先且严格完备的安全和风控技术,使得图内移动支付的安全保障在国际保持绝对优势。以支付宝为例,目前能够在0人工干预的全自动模式下,从每日的亿万笔交易中找出风险交易,并在毫秒级内进行响应。其量级相当于从一卡车大米中定位一颗发霉的绿豆。

三、风控体系的形成离不开极其丰富的交易场景和数据

风控体系的核心是基于数据技术的风控模型,而模型的训练则离不开大量的数据沉淀。中国移动支付生态中大量的用户、交易,和丰富的应用场景及支付方式则提供了大量多维度的数据沉淀,为风控体系的形成奠定了基础。

从用户数量来看,2019年,支付宝全球用户数突破12亿,而同期Paypal仅为3亿,体现了量级上的差异。普华永道会计事务所2019年全球消费者洞察力调查显示,在中国,目前有86%的人口使用移动支付,比世界第二高出将近20个百分点。

从交易规模来看,根据金融服务科技企业FIS旗下的Worldpay发布《2020年全球支付报告》,2019年移动商务市场规模前五的国家为中国(9594亿美金)、美国(2506亿美元)、英国(722亿美元)、韩国(498亿美元)和日本(457亿美元)。中国是第二名国家的4倍。2019年中国整体线上交易中,电子钱包是最主流的支付方式,占去年总交易额的71%,《报告》预测,这个数字将在2023年达到81%。哪怕在线下销售点,电子钱包支付的占比也达到48%,远远甩开占比23%的现金和占比12%的信用卡。

从应用场景来看,移动支付具有随时、随地、随身的特点,与传统支付方式相比,多应用于小额、快捷、便民等支付领域,如话费流量、火车票、机票、酒店预订、网点门票、医疗、签证、水电煤生活缴费油卡代充、违章罚款、电子商务等,且已形成成熟的移动支付生态圈。

从支付方式来看,移动支付市场主体积极推动新技术与移动支付应用深度融合,创新推出新的业务模式和产品,不断拓展移动支付业务应用空间。在支付认证方面,除传统的密码、短信验证外,已逐步尝试使用指纹、声波、人脸识别等生物识别技术作为身份辅助验证手段。

在移动支付迅速普及的背景下,通过上述大量的用户和交易、丰富的场景和模式,支付机构沉淀了大量的多维数据,为风控体系的建立奠定了良好的基础。

四、移动支付的迅速普及离不开完善的支付基础设施

在支付领域,支付基础设施好比高速公路,支付交易好比高速公路上的车水马龙。

我国现代化支付系统主要包括:中央银行支付清算系统、第三方服务组织支付清算系统、银行业金融机构行内支付系统、金融市场支付清算系统四个部分。其中,中央银行支付清算系统包括主要服务个人账户的央行大小额支付结算系统、网上支付跨行清算系统及同城票据清算系统、境内外币支付系统、全国支票影像交换系统;第三方服务组织支付清算系统包括银联银行卡跨行交易系统、集中代收付中心业务处理系统、城市商业银行汇票业务处理系统、农信银资金结算中心业务处理系统、网联等其他第三方支付组织业务处理系统。

其中,网联是专为第三方支付建立的支付清算系统。各银行和第三方支付机构通过网联平台来处理涉及银行的网络支付业务,促使第三方支付机构统一接入标准、规范行业管理,实现市场的有序竞争;同时实现了第三方支付机构的技术资源的有效整合。

包括网联在内的支付基础设施,为我国移动支付的普及打下了坚实的基础。

五、移动支付安全领先全球的全景图

综上所述,我国移动支付工具在安全领域之所以能够做到全球领先,一方面固然是企业自身风控技术的进步,但另一方面也离开基于完善的支付基础设施形成的大量的用户和交易、丰富的场景和模式。

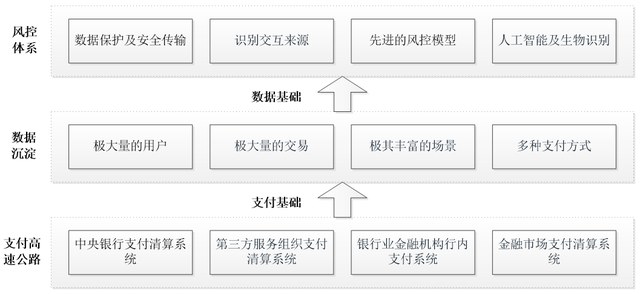

最后,用一张全景图来概括作结。

移动支付安全全景图

(作者李峰为上海交通大学上海高级金融学院教授、中国金融研究院副院长、上海高金金融研究院联席院长,胡浩为上海交通大学中国金融研究院研究员)